相続不動産の売却で得なのは代償分割?換価分割?遺産分割協議書は?

不動産を売却して現金で分けるには?

相続した土地不動産を売却するには遺産分割協議書が必要

相続した不動産を売却する流れは次のとおりです。

- 換価分割か代償分割かを決めて遺産分割協議書を作成する

- 相続登記・売買登記により登記名義を変更する

- 相続税・譲渡所得税などの税金の申告をする

特に注意を要するのが①の換価分割か代償分割どどちらにするかということです。

どちらを選択するかで譲渡所得税や社会保険料が変わる可能性があります。

特に、譲渡所得税については3000万円の控除を利用できるかどうかで税額が大きく変わりますので、注意が必要です。

このページでは、相続人が不動産を売却することについては意見が一致している場合に、相続した不動産を売却する際の注意点についてご説明します。

難しい話はよいからリンクスの解決事例を教えてほしいという方は、「不動産の名義を自分に変更して売却し税金の節約にも成功した事例」をご覧ください。

なお、そもそも不動産の売却に応じない相続人がいる場合については、「不動産の売却に他の相続人が応じない」をご覧ください。

法律事務所リンクスは相続の相談が60分無料!

法律事務所リンクスでは、遺産相続に強い弁護士による60分無料相談を実施しています。

法律事務所リンクスでは、遺産相続に強い弁護士による60分無料相談を実施しています。

相談に当たっては、ご予約いただいた際にご事情を伺い、調査をした上で相談に臨みますので、無料相談の時間内で充実した情報を提供しております。

相談者様が聞き足りなかったということが起きないようにしておりますし、ホワイトボードを使うなどして分かりやすく説明していますので、東京で相続に強い弁護士に相談されたい方は「東京で相続を弁護士に無料相談なら法律事務所リンクス」のサイトを、京都で相続に強い弁護士に相談されたい方は「京都で相続を弁護士に無料相談なら法律事務所リンクス」のサイトからお気軽にお問い合わせください。

不動産の相続の進め方を動画でご覧になりたい方はコチラ

換価分割とは?

換価分割とは、文字通り、不動産を売却して換価した上で、遺産分割することです。

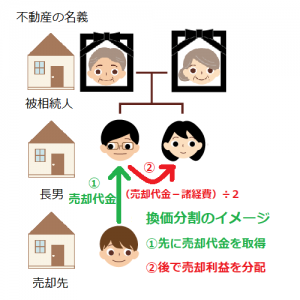

不動産の名義を相続人全員の共有名義にして売却する場合もあれば、相続人代表者の単独名義にして売却して売却益を分ける場合もあります。

相続人代表者の単独名義で不動産を売却した場合、その人だけが不動産を相続したかのように見えますが、それは形式的上のことに過ぎず、実質的には相続人全員で不動産を相続して売却したのと同じことになります。

この場合、相続人代表者は、売却によって得た利益を他の相続人に分配することになります(以下のイメージ図では2分の1ずつ分配していますが、分配の割合は自由です)。

換価分割をする場合には、遺産分割協議書に、売却利益の分配方法を記載しておくことが必要です。そうしなければ、売却代金を分配する際に、遺産分割の一環であることが分からないため、贈与税を課される可能性があるからです。

きちんとした遺産分割協議書を作成しないと、遺産分割で損をする可能性がありますので、専門家である弁護士に相談・依頼されることをお勧めしています。

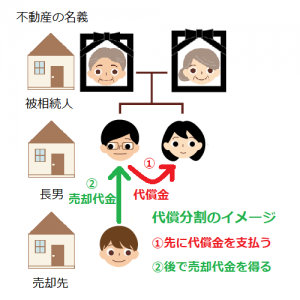

代償分割とは?

これに対して、代償分割とは、相続人の誰かが不動産を相続して登記名義も変更し、その代わりに、他の相続人に代償金を支払って遺産分割を成立させることです。

これに対して、代償分割とは、相続人の誰かが不動産を相続して登記名義も変更し、その代わりに、他の相続人に代償金を支払って遺産分割を成立させることです。

この場合、不動産を相続するのはあくまで登記名義の移転を受けた相続人のみで、他の相続人は不動産を相続することにはなりません。

また、本来は、遺産分割協議の成立に合わせて代償金を支払うことになり、不動産を取得した相続人がその後、不動産を所有し続けるかは売却するかについて、代償金の支払を受けた相続人は関知しないことになります(イメージ図のとおり)。

もっとも、不動産の売却を前提に代償分割をする場合には、代償金の支払時期を不動産の売却代金取得後にすることがあります。

実質的には、どちらも不動産を売却して利益を分配しているように見えますが、遺産分割協議書で決めておくことが違います。

換価分割では売却益の分配方法を決めておけばよいのに対し、代償分割では〇〇円と金額を特定して決めなければなりません。

代償分割で支払われるのは、あくまで相続人の誰かが不動産を取得したことの代償金であるため、その金額が特定されている必要があるからです。

換価分割と代償分割の違い

では、換価分割にするか代償分割にするかで何が違うのでしょうか?

一見すると、予め代償金の額を特定しないといけない代償分割の方が、売却益が分かってから公平に分配できる換価分割よりも難しく、換価分割の方が安心なようにも見えます。

しかし、代償分割の方が譲渡所得税を節約できたり、社会保険料で不利益を受けることを免れたりすることができる場合があります。

譲渡所得税と換価分割・代償分割

不動産を売却すると、売却益の約2割が譲渡所得税・住民税として課税されます。例えば、売却益が5000万円であれば、税金は約1000万円ということになります。

換価分割の譲渡所得税

したがって、先ほどの相続人2人のケースで、換価分割を選択した場合、各自の売却益は2500万円ずつとなり、譲渡所得税・住民税として500万円ずつ支払うことになりますので、手元に残るのは2000万円ずつとなります。

代償分割の譲渡所得税

これに対し、例えば代償分割を選択して、長男が不動産を相続した場合、長男が譲渡所得税・住民税を支払うことになるので、長男が1000万円を支払わなければならなくなります。

これに対し、例えば代償分割を選択して、長男が不動産を相続した場合、長男が譲渡所得税・住民税を支払うことになるので、長男が1000万円を支払わなければならなくなります。

仮に代償金を2500万円としていたとすれば、長女は譲渡所特税・住民税を支払う必要がないので手元に2500万円が丸々残り、長男の手元には1500万円しか残らないことになります。

(計算式)

売却益5000万円-(代償金2500万円+譲渡所得税・住民税1000万円)=1500万円

したがって、公平な遺産分割にするには、遺産分割協議書において代償金を2000万円としておき、お互いの手元に2000万円が残るようにしておく必要があります。

こんなややこしいことになるのであれば換価分割にしておけばよいと思われるかもしれませんが、代償分割の方が得になる場合があります。

マイホーム特例による3000万円の控除

長男が相続不動産に居住していた場合、代償分割をして長男が相続して売却することで、居住用財産を譲渡した場合の3000万円の特別控除の特例を有効利用することができます。

長男が不動産を相続して長女に代償金を支払う代償分割の場合、長男にのみ譲渡所得税が課されることになりますが、長男は居住用財産を譲渡した場合の3000万円の控除が利用できます。

したがって、長男が支払う売却費用や譲渡所得税を織り込んだ上で、代償金を決めておけば、譲渡所得税を節約することができます。

換価分割のデメリット

これに対して、長男が不動産を売却後、長女に売却益を分配する換価分割の場合、実質的には、長男と長女が共同して不動産を売却したことになるので、長男と長女に譲渡所得税が課されますが、別居の長女は居住用財産を譲渡した場合の3000万円の控除を利用することはできませんので、長男の売却益である2500万円の部分にしかマイホーム特例を適用できず、3000万円の控除をフルに利用できず、換価分割にはデメリットがあるのです。

代償金の決め方が大事

このように代償分割の方が譲渡所得税を節約できる場合がありますが、代償金の決め方を間違えると不公平な遺産分割になってしまいます。

具体的には、売却の見込額、売却費用、譲渡所得税を織り込んで、代償金を公平に決めることが大事になります。

目先の譲渡所得税を節約するために代償分割にしたものの、代償金金の決め方を疎かにしていては、まさしく本末転倒です。

代償金の決め方が分からない方や遺産分割協議書の作成の仕方が分からない方は、遺産分割で損をする可能性がありますので、専門家である弁護士に相談・依頼されることをお勧めしています。

社会保険料と換価分割・代償分割

社会保険には、自営業者が加入する国民健康保険、会社員が入る社会保険(健康保険組合・協会けんぽ等)、公務員の共済などがあり、それぞれ保険料や扶養に影響を与える可能性があります。

国民健康保険の場合

自営業者等が加入する国民健康保険等では、不動産の売却益が保険料に影響します。

自営業者等が加入する国民健康保険等では、不動産の売却益が保険料に影響します。

先程の例で長男が自営業者で国民健康保険に加入しており、売却益が300万円だったとしましょう。

換価分割の場合、長男の不動産所得は150万円ですが、代償分割であれば300万円になり、国民健康保険料が増える可能性があります。

社会保険・共済の場合

会社員の社会保険や公務員の共済の保険料については、不動産の売却益の影響は受けませんが、扶養されている家族の収入が不動産の売却によって増えると扶養から外れる可能性があります。

先程の例で長女が会社員の妻で扶養に入っており、売却益が300万円だったとしましょう。

換価分割の場合、長女の不動産所得は150万円となり扶養から外れる可能性がありますが、代償分割であれば代償金は不動産所得にならないので収入は増えず、扶養の問題は生じないと思われます。

そして、長男が会社員や公務員であれば、代償分割をしても保険料は増えませんので、社会保険料の関係では代償分割が得ということになるかもしれません。

とはいえ、重ねてになりますが、目先の社会保険料のことを考えて代償分割を選択したものの、代償金の決め方を疎かにするのはまさしく本末転倒です。

代償金の決め方が分からない方や遺産分割協議書の作成の仕方が分からない方は、専門家である弁護士に相談・依頼されることをお勧めします。

遺産相続に強い弁護士への無料相談が必要

このように、不動産の売却による遺産分割には様々な難しい問題がありますので、遺産相続に強い弁護士への無料相談をされることをお勧めしております。

法律事務所リンクスでは、遺産分割協議書の作成を法律の専門家である弁護士が、登記名義の変更を登記の専門家である協力司法書士が対応することで、お客様にワンストップサービスをご提供することができます。

リンクスの弁護士は、遺産相続の手続にも精通しておりますので、遺産相続の最初から最後までトータルサポートさせて頂くことが可能です。

法律事務所リンクスでは遺産相続問題に強い弁護士が無料相談を実施しておりますので、お気軽にお問い合わせください。

ページトップに戻る